|

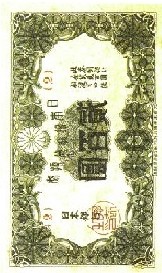

《画像解説》

上は幕末の金海外流出の原因となった銀貨制の混乱

左は前掲悪改鋳

その次は天保小判五十両包み(開封厳禁 内容に拘らず封印の効力で通用)

最後の弐百円札は昭和恐慌時に、取り付け騒ぎで現金が不足、一晩で印刷発行したもので、印刷も粗末、裏は白紙の裏白弐百円札 |

錬金術に頼るな

(2001年7月4日)

またまた「金融政策に期待」、とか「一層の量的緩和を」など金融政策に神頼み同然に期待する声が各方面から聞こえる。

バブル崩壊後の日本経済の足取りを辿ってみると、11次、事業規模累計130兆円にのぼる財政面からの対策に加え、94年までに7次、95年に4次にわたる金融緩和で「公定歩合0.5%、市場金利はこれを平均的に下回る」という人類未踏の超低金利政策を実現した。にもかかわらず経済は自律回復の軌道に乗らず、遂に実質ゼロ金利という理論的にも極限状態が一年半近く続き、その僅かの修正も束の間、またまた金融政策は未知の世界に突入している。

金利か量かという技術論はさておき、お金を左右することによって、経済を拡大したり、歯止めをかけたりしようとする金融政策というものは果たして万能なのだろうか。

確かに、放置しておけば投資や消費など需要が拡大するという状況下では、金融政策でお金を引締めてこれを抑制し、引き締めを解除して拡大を実現するというコントロールは可能かつ有効である。

しかし、今日の日本経済の様に、お金の有る無しにかかわらず投資、消費それぞれ独自の判断としてこれ以上需要が起こってこないというところで、お金だけいくらジャブジャブにしたところで、まともな需要がおこるはずはない。おこるとすればバブル的な不健全な投機需要しかない。

投資需要が低迷しているのは、投資しても期待できる収益が限られて、採算見通しが立たないからである。消費が低迷するのは、もうそれほど欲しいものがない上、将来の自分の雇用や所得に不安があるからである。これを解決しないでただお金を増やせば景気が良くなると主張するのは、錬金術的発想にほかならない。

この錬金術的期待が15年前バブル経済をもたらし、その後始末にこの10年苦しんでいる。いい加減にこういう錬金術期待論から脱却しようではないか。

(金融ファクシミリ新聞「点鐘」)

|

|

鏡の国の物語

(2001年8月21日)

一歩、また一歩と押されて後退、とうとう壁に背中がぴったりついてしまった、もう後が無い。この息詰まる状態が長く長く続いた。ようやく僅かの隙を捉えて半歩前へ出る、しかしそれも束の間、また壁際へ押し戻された。

その時知恵が浮かんだ。背中が貼りつく瞬間、壁を鏡に張り替えた。こうすると鏡の中に別の壁が映る。その壁との間にはまだ余裕が有る様に見える。狭い部屋を広く見せるインテリア・デザインのひとつ。

また押しまくられる。もうゼロ金利という壁に貼り付いているのだから後退しようはない。ところがこの壁は、今度は鏡だ。この鏡の中の当座預金残高という虚像の壁はまだ動かせる。これを動かすことによって、現実は変わらないのに、壁との余裕が更に広がったように見せようとする。

しかし、所詮、鏡の国のマジックに過ぎない。同情的に見れば、もう伝統的な金融政策に期待する余地は無いし、すべきでもない。にもかかわらず政治的に責め立てられているのは確かに理不尽である。しかし、だからといって、金融政策を鏡の国に追い込んではいけない。

論点の定かではない漠然たる議論に対しては論点を整理して論評すればよし、「伝統的な金融政策の枠を超えてでも景気刺激をせよ」との確信犯的主張に対しては、反論するなら、正面から堂々と反論すべきである。

「それにしても、日銀も何かやったという形だけでもとれないものか」とか、「効果の有る無しは問わず試行的にでも何か無いか」という発想方法によるべきでない。「最小限アナウンスメント効果が有るだろう」というのは誤り。いまや、市場も、国民も醒めている。いかに宣伝しようとも、効果が無ければ程なく化けの皮ははがれ、却ってマイナスになる。この数日の株価がそれを物語っている。(Y)

(金融ファクシミリ新聞 点鐘)

|

アルゼンチン国債デフォールトに思う

(2002年3月19日)

先日NHKでも特集されたが、アルゼンチン国債デフォールトの波紋が、予想通り日本国内でも広がりつつある。地方自治体や農業団体の外郭団体、各種厚生文化事業を営む財団などが高利に惹かれ、円建て故為替リスク無かろうと多額の円建てアルゼンチン国債を購入、今般の元利払停止声明で大慌てとなっている。最終的損失がどれだけになるかは今後の展開次第であるが、元利払時期の繰延だけで済むと楽観視する向きは少ない。

この出来事は、「円建て国債でもリスクある」、「ハイリターンはハイリスク」という自己責任原則を再認識させたことはいうまでもないが、それに止まらず、長期にわたる超低金利の副作用という深刻な問題を提起している。年金・保険的事業の場合は、中長期的には予定利回りを実績に合わせていくべしということで一応さて措くとして、出口がないのは財団方式による各種社会公益事業である。

芸術文化、科学技術、スポーツの振興、育英奨学など広汎な官民の社会公益事業が、拠出した基金の果実で賄う財団方式で運営されている。それぞれの事業は社会が求める公共的活動を提供し、少なからざる雇用と生活がこれに依存している。その基本財産の元本毀損には極端な社会的抵抗感と厳しい責任追及があり、これまで安全確実に運用されてきた。今回報道されている団体は、カントリーリスクに強いはずの「紺屋の白袴」は例外として、殆どハイリスク・ハイリターンなどとは無縁な、超保守的に堅実な田舎の団体ばかりのようにみられる。こうした団体が、長引く超低金利ないしゼロ金利のため、年々の運用収入を断たれ、事業が維持できなくなる。存立意義を失わない最小限度事業を維持しようとすれば、いやでも高利回りの運用に手を出さざるを得なくなり、その結果としてこうした事態を招いた。今回の教訓から同種団体が本来の運用態度に戻るとすれば、結局事業の縮小廃止による雇用・所得の喪失か、公的事業の場合は事業継続の為、二重の財政負担をもたらす。まさにゼロ金利の副作用である。(Y)

(金融ファクシミリ新聞「点鐘」)

|

|

金融システム危機に関して一言

|

日本の民間金融業と国鉄

(ペイオフ解禁論議に関連して)

(「建設業の経理」2002年秋季号所収)

ペイオフ解禁問題を巡って、またまた決済性預金の全額保護、その恒久制度化など様々な論議が行われている。金融関係者の専門的技術的論議とは別に、民業の在り方という原点に立ち返って考えてみたい。

古今東西、国営公営のサービス業は利用者に対するサービスが悪く、民業に到底かなわないというのが常識であった。モスクワのホテルはソ連崩壊後見違えるように改善した。日本の国鉄も民営化されJRとなってからは格段にサービスが向上した。

ところが我国に、大きな例外がある。官業である郵貯の方が民間銀行より利用者サービスも窓口の好感度も優れているというのが利用者多数の実感である。郵貯の商品面での優位性が完全に無くなった今日に至るも郵貯への国民の愛着は変わらない。識者やエコノミストによる郵貯民営化論が支持を得にくい最大の原因は、多数国民利用者の「郵貯好き、銀行嫌い」という素朴な感情であろう。

より広く一国経済全体の効率という点でも民業は官業に優る、だから民営化を進めるべしというのが世界的に広く信じられている定説である。IMFや世界銀行が開発途上国に経済支援を供与する際の条件にも国営企業の民営化が織り込まれることが多い。我国においても旧国鉄は経済学の教科書が指摘する官業の欠点をすべて兼ね備えたような存在となり、結局最終的に分割民営化された後25兆円余もの国民納税者へのツケを残した。

ただ、理屈をこねると、旧国鉄の場合、赤字路線の建設はすべて国会が議決した法律に基づき義務付けられたものであり、毎年度の予算も給与水準も公的統制のもとにあった。

従って、もちろん破綻の責任の一端は国鉄労使にもあろうが、根本的責任は国民が選んだ国会・政府にある。国民としては、政府を責めることは出来ても、最終的な国民負担を筋違いなものだとはいい難い立場にある。

翻って、民業である日本の金融業に目を転ずる。平成8年の住専処理に始まり、現在70兆円の公的資金投入スキームが用意されている。最終的国民負担がいくらになるかは未だ予測不能であるが、預金保険機構の資金援助実績が、金銭贈与18.2兆円、資産買取6.2兆円で合計国鉄と同額の25兆円、このほか資本増強(銀行等の株式取得)が約10兆円、さらに旧住専関係がある。預金保険料収入は年間僅か5千億円足らず、取得した株式等は市場でどれだけ売れるのか不明であること等を考慮すると、おそらく最終的国民負担は旧国鉄をかなり上回ることとなろう。

本来自己責任が原則で、だからこそ競争による淘汰が行われて経済全体の効率が上がるとされている民業に対し、このような巨額の国民負担をしなければならない理由は、「個々の金融機関の破綻を放置すると、一国経済の血流ともいうべき金融システム全体が崩壊し、国民経済に壊滅的な悪影響を与える惧れがあったからだ」とされている。つまり、金融システムが人質に取られているため、緊急避難的に預金の全額保護を含む一連の措置をとらざるを得ず、民業に対し国民負担を余儀なくされたのである。

金融システム保護という錦の御旗はあるにしても、国民の側から見ると、国鉄の場合と異なり、不良貸出し、役職員の未だに高額な給与・退職金等放漫経営について直接にも間接にも一切関与の余地の無かった、民業の勝手な破綻の、結果のツケだけを負担させられる、筋違いな負担という思いがするのは当然であろう。国として監督体制が悪かったという批判は逃れられないにしても、本来民業は監督の如何を問わず自己責任で健全に経営されるべきもので、監督が不十分だったというのと国鉄のように国が不採算路線を建設・営業させたというのでは国の責任の質が異なる。

利用者へのサービスにおいて官業に劣り、国民経済的にも国鉄以上の国民負担と経済全般に対する計り知れない悪影響を与えた産業としての我国民間金融業のどこに本質的問題があったのか、その問題点は是正されているのか、歴史は繰り返す惧れはないのか、預金公的保護の緊急避難をさらに延長ないし一部恒久化せよというペイオフ解禁制限論を云々する前に徹底した総括が必要ではないか。

(米澤潤一)

|